开年首周,维港环保科技控股集团有限公司(维港控股)及浙江苍南仪表集团股份有限公司(苍南仪表)相继于港交所主板正式挂牌上市。在两家港股上市公司的背后,均有中资券商的助力。

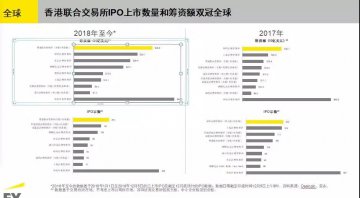

在登陆香港市场多年以后,中资券商已在港股首发(IPO)承销保荐业务上取得了突破性进展。据港交所统计,2018年共有207家公司上市,共集资2778.5亿港元,集资额为2010年以来新高,港交所也重夺全球市场“集资王”。“赴港上市热”也加剧了投行业的竞争,其中中资券商的表现可圈可点。据统计,中资券商参与保荐了106家公司,占一半以上的市场份额,市场参与度远超港资券商和其他外资券商。

就参与保荐的IPO项目数量来看,中信里昂和中金香港证券表现抢眼。中信里昂以参与保荐12家公司的成绩排名第二,仅次于保荐13家的高盛;中金香港则以保荐9家的成绩位列第四;此外,招商香港、光大融资、建银国际等中资券商的保荐数量跻身前十。

就募资金额来看,2018年IPO项目募资总额逾百亿港元的保荐人共有12 家,其中中资券商就有7 家。中金香港以729.46亿港元的募资额位居首位,中信里昂以653.7亿港元的募资额紧随其后。此外,建银国际、华泰金融、招银国际、招商香港、中信建投等中资券商所保荐的IPO项目募资总额也都超过了100亿港元。

据了解,中资券商在助力内地企业赴港上市过程中表现亮眼,包括中国铁塔、小米集团在内的多家大型内地企业和新经济公司均于2018年成功登陆港股市场,而在这些公司的保荐人、承销商名单当中,中资金融机构的身影频频出现。

2018年港股集资金额最大的企业,也是全球最大的IPO案———中国铁塔,不仅有中金香港的保荐“护航”,还有招商香港、工银国际等中资承销商的鼎力相助。去年集资金额排名港股第二的小米集团,则选择了中信里昂作为保荐人之一。

业内人士表示,境外IPO项目需要券商投行拥有较强的资源整合实力和丰富的IPO承销保荐经验,已有境外业务经验的优质券商或投行将由此脱颖而出。

最新评论