在中国打击高风险融资的行动中,中小银行受到的打击最为严重。随着有关部门迫使他们停止曾经一度推动利润增长的业务,这些银行将在2019年面临严峻的形势。

有关部门已下令全国省级银行将业务限制在其所在地区,或在今年年底前关闭这些业务,并表示一些银行“盲目扩张”。分析师表示,新规将导致小型银行利润下降,与规模较大的竞争对手相比,这些银行的利润已经被高估。

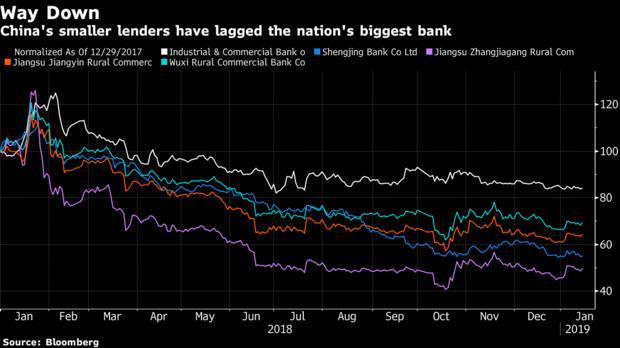

彭博社的数据显示,2018年中国40多家上市银行中,仅有5家实现盈利。这意味着,在经历了伤痕累累的2018年之后,今年对中国各银行的投资者来说可能是另一个漫长的年份。面对经济放缓、中国政府对高债务的打击以及创纪录的企业违约,该行业正努力呈现不错的表现——政府的强力干预加大了这一壮举的难度。

“监管机构已经发现了隐藏的风险,”太平洋证券分析师Sun Lijin表示,“我们从一开始就对城市商业银行持谨慎态度,它们中的许多银行承担了超出它们理解或可能承受的风险。

危机源于表外产品。特别是在东北老工业基地,该地区经济放缓时,小银行用表外产品来增加其他省份的贷款。这种做法使得资产在2015年至2017年间以每年20%以上的速度增长,是规模更大的竞争对手的两倍,但风险也在激增。

2018年,地方银行的股价表现不及规模较大的同行,在香港上市的盛京银行下跌45%,在深圳上市的张家港农村商业银行下跌54%。即便如此,分析师表示,中国多数小型银行仍被高估。城市和农村银行的平均市净率为0.8倍,而四大国有银行的市净率为0.7倍,它们的盈利前景更为稳定。

Capital Securities Corp.驻上海的分析师Liao Chenkai表示:“与大型银行不同,城市和农村商业银行在经营地点方面受到限制,因此信贷集中的风险更大。从股息和增长潜力来看,投资大型银行也更具吸引力。”

安信证券的数据显示,2019年,上市的城市商业银行的利润增速将从去年的15.5%放缓至13%,将该行业的平均增长率从7%拉低至6%。

标准普尔全球评级表示,央行向为小微企业放贷的银行提供更廉价融资的举措将有助于符合条件的地区性银行。然而,一些分析师在去年12月的一份报告中写道,随着增长放缓,私营企业的投资和贷款需求将保持在低位。

并非所有人都如此悲观。瑞士信贷集团的分析师在1月7日的一份研究报告中说,银行业的估值目前处于或接近低点,银行业的坏帐率似乎高于当前水平。因此,事实可能会证明,对投资者来说,银行是一个不错的防御性投资。

在那些希望今年投资者对其产生积极兴趣的银行中有江苏昆山农村商业银行、西安银行和厦门银行,这些银行都已申请在国内上市。

但据中金公司说,不良贷款的压力可能会加大,因为预计今年中国国内企业的利润增速将下滑至接近于零的水平。

中金分析师在一份报告中表示:“我们预计,悲观的预期将继续拖累银行股价格和估值。投资者对宏观经济深感担忧,但我们还没有看到能够改善悲观预期的政策。”

来源:彭博,译者:Vanessa Chen

最新评论