创业板连跌八日!

周一创业板盘中暴跌近6%,最低跌至1783.74点,与2015年创下的1779点股灾底仅差毫厘,沪指也被拖累跌逾2%,市场的恐慌情绪可想而知。好在尾盘有资金护盘,上证50指数瞬间被拉至1%多,最终两市跌幅有所收窄。然,创业板指仍大跌3.64%。

▼创业板遭遇无情碾压▼

一时间,创业板八连跌的重要原因全都指向了IPO加速。

对于创业板大跌是IPO加速拖垮行情的观点,中金王汉锋认为,这只是表层原因,解禁和减持压力、春节资金面仍紧等也造成利空。此外,还有人猜测与再融资有关,有媒体报道称今年监管层或将再融资规模压缩一半左右,届时很多中小盘股依靠定增收购讲“故事”的模式将不再延续。

为何都说是IPO把市场给吓坏了,到底市场到底在怕什么?券商中国记者整理了2016以来A股融资全数据,为大家揭开这些谜团。

IPO规模到底有多大?

数量上来看,2016年A股市场全年发行248只新股,新股发行数量在A股历史上排第三,仅次于2010年的348只和2011年的277只。仅就这一数字要想说明IPO节奏太快、牵制市场资金并使得行情失去活力也不尽然。

再从资金规模上来看,其实国内大部分的大型企业在2011年以前已经完成上市,而2011年以后上市的公司虽然数量较多,融资规模却不大。特别是最近两年的IPO融资规模仅占A股总流通市值的0.4%,而在2011年以前该比例都在1%以上。

所以说,从数量和资金规模上来看,IPO背的这个“黑锅”确实有点冤。昨日新华社发布的《IPO常态化可以“给力”实体经济》中也提到:对于目前每天都有2、3只新股发行的“新常态”,无论是对比A股50多万亿元的总市值,还是近期单日3、4千亿元的日均成交金额,这些新股所占用的资金可以说是微乎其微的。

再融资规模完爆IPO从募资规模来看,IPO募资金额在近10年中排列第五,规模总体上是适宜的、可控的。并且,去年由于取消了新股申购预缴款,全年无巨额资金冻结,IPO对市场资金平衡的扰动大为降低。

而值得注意的是,从2007年至2016年IPO融资规模占全年整体融资规模的比例不断下降,已连续4年低于10%的水平。与之对应的是,股权再融资规模不断扩张,2015和2016年增发及配股合计募集资金均超过10000亿元。

如此可见,与股权再融资规模相比,IPO的规模已不值一提。

特别是在2011年后,增发实际募资金额开始大于IPO的融资规模。2015年后随着定增市场的火爆,两者差距进一步拉大,到2016年增发实际募资已经是IPO实际募资数额的10倍多。

市场到底在怕什么?

看完数据,我们再一起看看市场到底怕什么?

1、中小盘股不再稀缺大家可以注意到,在新股发行加速的同时,跌幅最大、影响最大的是创业板,主板似乎并不在乎它的存在。其实,原因只有一个,中小盘股不再稀缺。

本轮新股发行的最大特点就是“小而多”:“多”是指发行家数多,“小”是指募集金额低。十几家公司一起拿到IPO批文,但累计募资金额不超过六七十亿的场景却司空见惯。

如此一来,流通盘在二三十亿左右的个股已不是稀缺资源,创业板此前能够“笑傲”A股的最大优势荡然无存。如今,A股市场上,1800多家上市公司的流通市值不高于100亿元,而流通市值低于50亿元的股票也有500多只。如果,要挑出一只市值40亿以下的小盘股,也要从接近200只股票中挑选。

2、A股估值势必回归正常有一个事实大家必须承认,从全球股市来看,A股的估值是偏高的。就拿香港市场与A股市场对比,同一家公司同时在A股和港股上市,那在A股的价格基本上都是高于港股价格的。

理论上来说,同一家公司的股价在不同市场上的价格应该是相同或相近的。因为,假设该公司在其中一个市场的价格偏高,便会导致投资者抛售该公司股票而去买另一市场购买该公司股票,最终会使价格趋同。

然而,为何AH股总会存在较大价格差异呢?其实,主要原因有两个:A股市场的IPO门槛较高,能够上市的公司都会存在一定溢价;相比成熟市场,A股的开放程度并不高。

而如今,第一个因素正在改变,每日3只新股的发行速度,让“上市”这件事情变得没有以往那么稀缺,从而让A股上市公司因IPO门槛较高而获得的溢价有所松动。

因此,在A股市场不断发展、不断成熟的过程中,上市公司的高估值必将走向正常。

3、"看不见"的新股禁售股从新股募资金额来看,1600多亿的融资规模确实不多。但是,市场最为担心的则是那些“看不见”的新股禁售股。

据券商中国记者统计,自2016年以来,共有255只新股上市交易,这255只个股共募集到1677.86亿元资金。但是,以发行价格计算,那些“看不见”的新股禁售股的市值高达8051.51亿元。

这8000多亿的市值只是以新股首发价格来计算的,而新股上市后绝大多数都实现了翻倍行情,粗略统计这部分市值至少有2万亿!虽说,这部分限售股都有一定期限的限售期,但在大小非减持司空见惯的A股市场,这部分市值的存在才是投资者们最大的担忧!

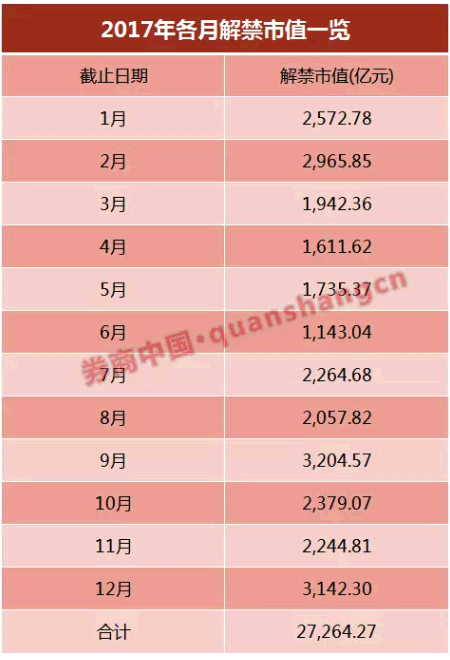

4、解禁市值凶猛据wind资讯报道,2017年定增机构配售股解禁合计达到1464.57亿股,涉及657家上市公司,加上首发原股东限售股、股权激励股份等解禁,2017年必然是个解禁数量庞大的一年。

5、再融资趋紧此前中国证券报曾报道过,预计接下来监管层将调整A股市场融资结构,对再融资中并购重组属于借壳上市、跨界并购和高议价收购的情况严格监管,将更多资金引到IPO市场,未来三到五年将是IPO的黄金机遇期,规模有望大幅增长。

而今日又有一则类似的消息,据一接近监管层的人士透露,今年监管层可能会将再融资的规模控制在2016年规模的一半左右。由于上市公司再融资的资金很大一部分去投资,并没有应用于实体经济的发展,因此从实质上来看,上市公司很大程度上并不缺钱。

由此可见,今年的再融资规模不会再像去年那般疯狂。这对于小盘股来说,依靠定增收购讲“故事”的模式将不再延续,炒作预期势必降温。(证券时报·券商中国)

最新评论