央妈宣布降准后的市场一片欢腾。有人高呼:债市的新春,哦不,可能是盛夏,已经提前到来了。

本周以来,债券一级发行市场上,资金一哄而上,涌向了城投和高等级信用债。而去年受市场冷遇、取消发行的债券,今年又重回江湖,顺利发行募资。

“只要是发行规模不太大的城投债,全场认购倍数高一点的能到6、7倍。”一家券商的债券融资部负责人向记者感慨道,这样火爆的场景已经很久没见了,让人不禁联想到2016年的债牛盛世。

资金宽松预期下,市场利率快速下行。买方想要下手,必须得趁早,不过,对此市场上并非全然乐观。

市场有多火?

去年取消发行,今年重回江湖!

2018年发不出的债,2019年重回江湖,又是一条好汉。

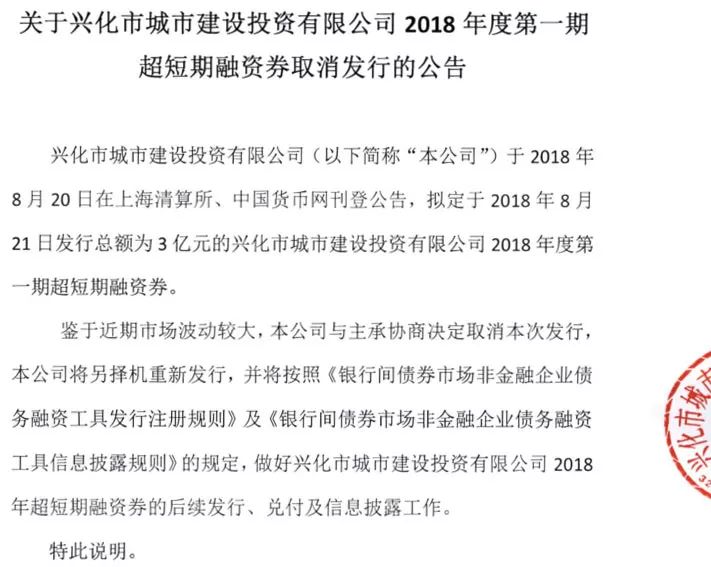

犹记得去年“打破刚兑”提出之际,城投债在发行市场遭冷遇。兴化市城市建设投资有限公司(下称“兴化城投”)原计划的2018年第一期超短融,去年8月份不得不取消发行。

如今时来运转,兴化城投2019年第一期超短融,一举发行成功。

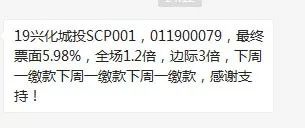

1月10日招投标簿记结果显示,19兴化城投SCP001,评级AA,最终票面利率为5.98%,全场认购1.2倍,边际达到3倍。

“原本一些有瑕疵的地方城投债,以前投资人都不看,现在也发得还不错。”上述券商人士告诉记者。

转眼间,城投债、央企国企背景的信用债和高等级民企债,成为资金追捧的焦点,买方大佬们配置资产已经要靠抢。

最近的新晋“网红”19临安城建MTN001,评级AA+的中票,全场倍数8.1倍,最终票面利率为4.01%,一口气低于下限近100个BP。

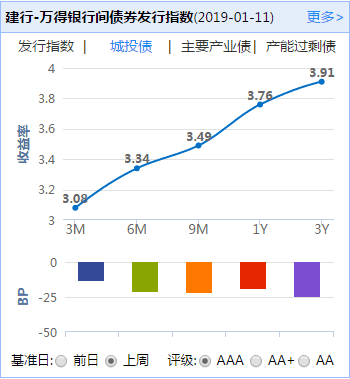

本周以来,信用债收益率基本全面下行。

其中,城投债下行幅度最大。建行-万得银行间债券发行指数显示,AAA评级的城投债3年期收益率已经降至3.91%,较上周下行将近25个BP。

利率快速下行,买方大佬抢购资产

央妈上周宣布降准的资金还没“出闸”,市场已经风生水起。近期的一系列宽信用政策先后祭出,让全市场对今年流动性充裕形成了一致的稳定预期。

年初,不少银行、保险资金已经开启新一轮配置周期。

“现在市场上流动性高度宽松,所有想要配置的资产收益率都进入快速下行通道,大家不得不去抢。”一家地方农商行资金交易人士告诉记者,“去年底利率债的一波牛市走得差不多了,紧跟着高评级信用债和城投债的利率下行也很猛,再不买,就没资产可配了。”

而利率宽松环境下,高收益资产越来越难找。

“现在再配利率债,收益率太低,就达不到当初设置的业绩要求,机构必须去找相对收益较高的品种。”上述人士告诉记者,尤其是券商资管、基金等会往信用债和城投债投,银行配置求稳,还是利率债和地方债配置为主。

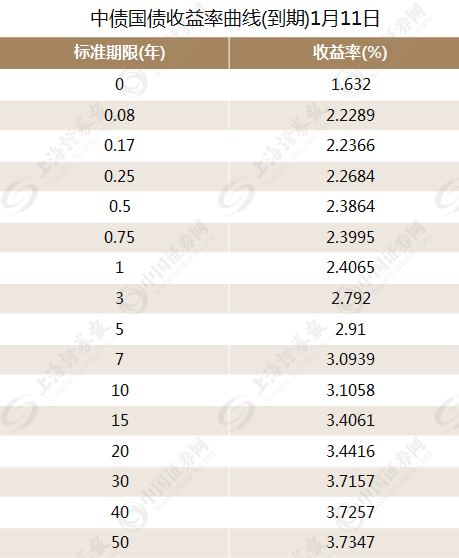

市场资金面宽松,为一级市场添柴加火。目前,十年期国债收益率已经降至3.1%,距离2016年的债券牛市也不过40个BP。

此外,信用风险缓释工具也助力市场风险偏好转向。

据海通证券统计,截至2018年年底,银行间已创设挂钩民企的CRMW产品51单,实际创设总额合计63.3亿元,交易所共创设7单。

值得注意的是,银行间市场创设品种中,11月创设的品种中AA级占比提升,挂钩主体的评级有所下沉,表明对低评级主体的支持力度呈现上升趋势。

尽管风险偏好已经开始有下沉迹象,但是,低等级民企债的信用传导还没有达到预期效果。记者了解到,违约相继爆出的态势下,机构对于低等级债券配置仍然较为谨慎。

债牛已是强弩之末还是仍在中场?

有人疯狂扫货,也有人冷静离场。

一位大型保险资产固定收益部人士透露,已经开始找合适时机将此前超量配置的信用债逐步出手,并重新加回利率债仓位。“债牛的空间已经很小,今年对债市业绩预期不高,不赔就行了。”

自去年底以来的又一波利率快速下行,让市场存在回调的担忧。今年,债牛到底是已到强弩之末?还是正在向顶部攀登?

首创证券固定收益事业部认为,多因素将助推债牛延续:包括经济增速将放缓;CPI低位徘徊、通胀预期减弱;货币政策仍有操作空间。

信用利差整体进一步压缩。随着政府加大财政政策、货币政策支持力度,预计信用风险将进一步得到缓释,民企中的龙头企业将最先受益,民企信用利差将大幅降低。

期限利差空间依然很大。随着经济放缓预期增强,监管政策落地、货币政策进一步宽松以及投资者风险偏好提高,预计长久期债券收益率有进一步下行空间。

海通证券固定收益团队认为,未来如果监管层政策加码,则有望看到信用风险偏好进一步改善。

短期内信用风险保护工具仍有望推动再融资改善。央行预计可配套1600亿元资金,覆盖2019年大部分到期的民企债。同时,交易所工具业务规则近期有望发布。此外,非标融资可能放松,城投隐性债务存在边际放松的可能性。

最新评论