10月27日,A股市场又一标志性案件诞生——大智慧案以2537例虚假陈述诉讼请求、超过5亿元人民币的诉讼金额,成为我国A股有史以来规模最大的诉讼案件。同时,根据最新一批的诉讼请求来看,有95%的原告方将涉案的立信会计师事务所列为共同被告,投资者的维权意识和手段进一步提升,A股上市公司“高枕无忧”的时代一去不返。

A股投资者赔偿金超美国中概股

上述案例只是目前以“投资者保护”为核心的A股市场的一个缩影,在证监会等监管机构的支持和倡导下,投资者的维权意识不断提高,越来越多的投资者通过法律手段来保护自己的投资权益,挽回蒙受的投资损失。

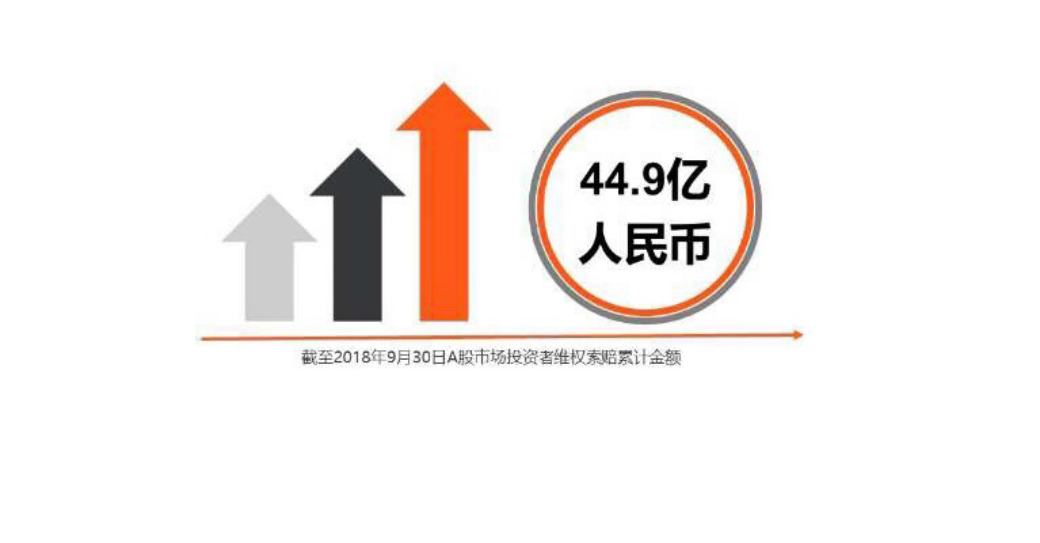

数据显示,自2013年后,投资者民事索赔案件数量大幅增长,年均达到39件左右,比2009年—2012年间的平均数字几乎翻了一倍,2013年—2017年五年间的累计维权金额超过40亿元,仅今年三季度新增了6亿元左右。

“市场普遍认为,美国有集团诉讼制度,因此证券诉讼风险极高,这个观点从案件的发生频率来看并没有错,但如果从最终的损失金额来看,A股的证券风险更应引起广大上市公司的重视。”中国平安财产保险股份有限公司高端责任险事业部总经理沈乐行介绍,根据市场数据,在美上市的中概股自2003年以来的15年间仅有4个案件最终的和解金超过千万美元,其余案件绝大部分均在500万美元或以内结案。而A股市场近五年来,超过3000万人民币诉讼金额的案件已接近30件,其中有12件索赔金额已过亿。“基于A股目前大约85%的投资者胜诉比例,投资者最终的获赔比例和金额保持高位已在所难免,广大上市公司应重视这一风险。”沈乐行说。

三大趋势再助维权升级 “中国特色集体诉讼”成型

就A股维权案件,上海汉联律师事务所高级合伙人宋一欣认为,从目前的发展趋势来看,A股的维权案件主要呈现出可维权案件数量快速增长、维权时间前置化、官方民间同步发力以及索赔案件规模化等特点。

在过去,证券维权的案件数量持续较低离不开可索赔案件数量的不足以及诉讼门槛的限制。随着近年来证券监管执法力度的不断加大以及互联网传播与科技金融的助力,上市公司本身潜在的问题更容易暴露在广大投资者的视野中,投资者维权的普遍化就可以预期了。截至三季度末,2018年共有60家上市公司及董监高遭到监管机构立案调查,其中已有4家遭到处罚,但已被投资者民事维权的数量却高达42家,占比超过70%。

在A股市场,一般被监管调查便意味着大概率涉嫌违法违规,后续遭到处罚和索赔的概率较高。而美股虽然诉讼案件发生的频率很高,但更多会因动议、驳回诉讼请求等情形,导致相当一部分案件根本无法到达庭审、和解阶段,就更没有最终的赔偿了。

在目前的A股市场中,除了监管执法以外,中小投资者独立维权力量不足给以中证中小投资者服务中心有限责任公司(简称“投服中心”)为代表的官方组织以及民间广大维权律师提供了施展空间。投服中心作为一个半官方组织,在过去两年多的时间内提起了10起以上的证券支持诉讼,而民间的证券维权律师则通过风险代理的模式、股民维权征集的手段,帮助越来越多的投资者获得了应得的损失补偿。

从最近三年的案件发展来看,证券虚假陈述案件中均活跃着维权律师的身影。维权律师一般会在上市公司涉嫌虚假陈述后,通过网络公开征集股民的方式进行风险代理。投资者仅需提供少量的索赔资料和诉讼费,后续的差旅、调查成本费用及时间成本均由维权律师负责,直至索赔结束。

“中小投资者是A股市场的主要参与者,但本身却有着和自身参与度严重不相符的维权能力和专业度。我们的存在便是利用自身的专业技能,帮助受损投资者获得应得的补偿,而投资者仅需在胜诉的前提下以风险代理方式缴纳部分律师费用即可。”宋一欣向中国财富网表示。基于投服中心和维权律师的主动维权支持和征集,国内的投资者维权行动也朝着标准化、规模化的方向快速发展,形成了独具特色的“共同诉讼”。

从意识到行动 “维权浪潮”给A股公司提个醒

从目前的A股市场来看,上市公司整体流动性呈现出较大的变化,国家、监管层也在通过放宽融资渠道、并购重组要求等各种方式来助力化解。对于上市公司、特别是占A股市场60%的民营上市公司而言,在资本市场动荡和资金紧张的背景下,若因信披违规等问题再导致巨额民事赔偿,后果可能更加严重。民营上市公司从自身经营稳健或保护其自身和董监高财务风险的角度,更应加强事前了解和风控机制建立,避免后续可能出现的巨额损失。“通过保险进行风险对冲是美股上市公司的标准操作手段,平安产险参与了很多海外上市的中国企业的责任险项目,针对A股市场的特点,推出更有针对性的本地方案,也为市场稳定打下基础,解决燃眉之急和后顾之忧。”沈乐行介绍道。

最新评论