在中国,不良资产投资者有大量坏账可投资,但问题是如何从中提取价值。

多年来,中国各银行都将不良贷款转给了政府设立的资产管理公司,这些公司拿回他们能收回的贷款,同时将无法收回的贷款储存入库。如今,随着商业银行试图处理掉账面上创纪录的不良贷款,这些资产在政府批准的坏账管理机构之外找到了归宿。

中国各大银行通过将不良贷款打包成证券、利用外国投资基金、私下出售或转换成股权等方式清理了面值超过9000亿元的不良贷款。中国政府欢迎海外投资者进入该市场,并已为这些资产成立了交易所。不过,金融体系坐拥更多坏账(截至去年12月,中国商业银行持有的不良贷款超过2万亿元),而这些方法中很少有真正的商业解决方案。

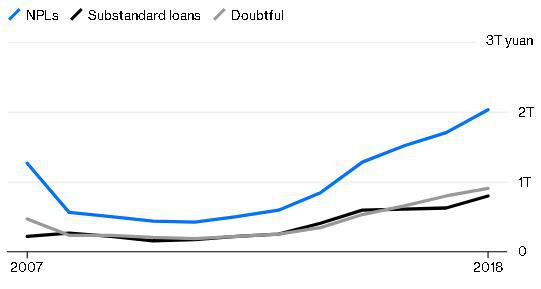

越来越多

中国商业银行体系的坏账仍在增加

Source: CEIC

正如之前所述,部分问题在于,随着质量恶化和供应增加,不良资产的价格在下降。不良债务池的拍卖开始出现流拍,有些甚至无人出价。2018年,大约有20%的此类拍卖一项成交都未达成。要么是没有竞标者,要么是传统卖家(即坏账管理者)不愿意给出银行定的基准价。

随着拍卖渠道遇堵,证券化开始流行。理论上来说,将贷款捆绑到有价证券中可以深化资本市场,帮助银行清理账面,并允许企业通过将资产货币化来获取资金,这都是中国迫切需要的。据S&P Global Intelligence数据显示,以银行和其他金融公司为首的债券发行人去年共发行2900亿美元债券。公司应收帐款支持的票据量上涨117%,而住房抵押贷款支持证券的涨幅更大。

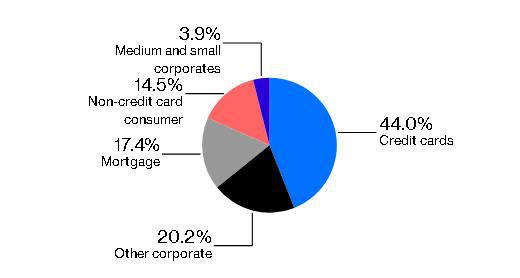

情绪变坏

大多数证券化的不良贷款都是面向消费者的

Source: UBS

不过,不良贷款价格下跌也可能影响资产证券化。跟欧洲一样,中国各银行也在剥离不良房屋抵押贷款、信用卡和其他消费贷款。在欧洲,不良贷款转手价大约是账面总值的30%。由于标的资产价格不断下跌,中国证券化的不良贷款的折价幅度越来越大。根据瑞银集团对68宗不良贷款证券化交易的分析,次级抵押贷款的目标回收率为面值的0-10%。

即便是优质资产,其回收率也仅为10%或更低(信用卡业务)-50%(抵押贷款业务)——这还不足以吸引坏账管理者进行投资。收回价值的过程也很麻烦。投资者的另一个选择是依靠法律体系。

目前违约率仍然很低,但这种状况可能会发生转变,因为中国绝大多数借款人的信贷仍然紧张。到目前为止,担保和其他信贷增强措施显示,不良资产支持证券的投资者尚未受到影响。但不良资产支持的证券业开始出现短缺。瑞银的Jason Bedford指出,银行存在代理问题,因为多数情况下,它们将自己指定为坏账服务方,这里面有利益的根本冲突。由于银行也是证券化债务的最大卖家,市场可能一开始就被错误定价。

2018年,坏账证券出现了一系列应激事件,其中包括服务机构倒闭,发起人违约(导致债权人争夺证券化资产),以及票据利息支付被拖欠。

在这种情况下,外部投资者可能会发现留给他们的肉不多了。就估值而言,中国的坏账回收似乎既是一门科学,也是一门民间艺术。

来源:彭博,译者:Jennifer Lu

最新评论