科创板面临的一大风险因素:非理性繁荣

中国正再次尝试打造中国版纳斯达克-科创板:面向中国最优科技股的市场。但首先中国要教会投资者的是,股市有涨也有跌。

上海证券交易所将在未来几个月推出有着不同规则的新板块——科创板,目的是吸引该国科技公司在本土市场上市融资。由于内地股市发展不完善,包括阿里巴巴和腾讯控股在内的许多中国大型科技公司都在香港或者美国上市。考虑到中国的许多独角兽企业都计划在不久后上市,中国政府希望看到下一批卓越的本土科技企业留在国内。独角兽企业是指估值超过10亿美元的非上市公司,中国的独角兽企业数量约占全球总量的三分之一。

中国此前曾有过类似的尝试,但未取得太大成功。现有的面向科技公司的市场深圳创业板更出名的地方是其波动性,而不是优质股集合。

去年,中国政府希望吸引中资科技公司以发行中国存托凭证(Chinese depository receipts, 简称CDR)的方式在内地上市。CDR类似于纽约和伦敦市场为便利全球企业而使用的美国存托凭证(ADR)和全球存托凭证(GDR)。然而,智能手机制造商小米集团(Xiaomi Corp., 1810.HK)搁置了在首次公开募股(IPO)交易中发行CDR并筹集至少50亿美元的计划,而且对于哪里出了问题也从未有过正式的解释。这一举措由此陷入停顿。

中国版纳斯达克面临的一大风险因素:非理性繁荣

新板块更为宽松的监管环境将使得公司能够更轻松、更快速地筹集资金。尚未盈利企业或具有双重结构的公司将获准上市。更为重要的是,科创板上市将采用注册制,不同于现有体系。现有体系要求每家公司都必须经过监管机构彻底审查,这已造成等待上市的公司大量积压。

中国在市场监管方面的家长式做法已在内地市场引发了严重的道德风险。举例而言,监管机构非正式地将企业IPO的估值限定在历史收益的23倍以下,这就导致投资者认为买进IPO新股稳赚不赔。事实也确实如此,自2018年年初以来进行的所有IPO中,除了一桩上市交易外,其他IPO新股都在上市首日飙升44%,也就是官方允许的涨幅上限。平均来看,中国的IPO交易通常都会获得数千倍的超额认购,并在上市20个交易日后市值翻倍。

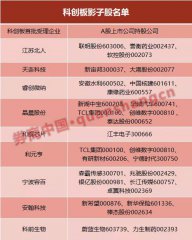

科创板将取消对估值的任何限制,意味着科技公司能够以更高价格筹集更多资金。但风险在于,投资者可能仍会把新股发行视为一种单向押注。受科创板的预期推动,市场随之掀起一股对深圳上市科技股的投资热潮。过去几个月,一些个股已经上涨一倍甚至两倍。监管机构规定,参与科创板的投资者净资产不低于人民币50万元,且需拥有两年的交易经验。据新华社报道,个别投资者已在试图通过垫资钻空子。

编写新规很容易。但要在内地市场驯服不受控制的动物本能则要困难得多。

来源:华尔街日报,译者: Coral Zhong

最新评论