投资者是时候停止担忧,学会爱上经济繁荣了。经济衰退虽然不可避免,但可能比人们普遍认为的更遥远,但也可能更痛苦。

全球金融危机以来,美国经济扩张已经进入第10个年头,到今年7月几乎肯定会成为美国历史上最长的一轮经济扩张。跨过10年大关让许多分析师和决策者认为本轮扩张肯定接近尾声了,但是几乎没有迹象显示美国经济有问题。

投资者也变得草木皆兵。美国威胁与中国全面展开贸易战,最近又把矛头指向墨西哥,导致股市出现一波震荡。4月底至6月3日期间,标普500指数累计下跌近7%。

然而有迹象显示,经济受制于传统周期的程度不再像过去那样高。债务或许已成为主要影响因素。最终将带来麻烦,但可能是在好多年之后。

当经济学家谈到“商业周期”时,通常指的是国内生产总值(GDP)的起落。这类波动常被认为是企业高估未来销售前景的结果,即企业投资过多,之后不得不经历一段成本削减期,从而造成产出增长放缓、就业减少。从历史表现来看,商业周期通常间隔五到八年,所以当前这轮扩张持续时间之长确实非同寻常。

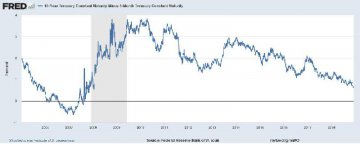

不过,这些商业周期本身被包含在经济学家所说的更长的“金融周期”当中。金融周期平均持续13-18年,在这类周期中,企业和家庭借了超出他们偿还能力的债务,然后被迫发生破坏性违约。

这一幕曾在20世纪80年代的公司债泡沫时期出现过,后来又在2005年前后的次级抵押贷款繁荣期重演。在次贷危机中,被重新打包的债务链内爆,最终拖累全球经济步入深度衰退。

长期以来,经济学家一直难以区分这两类周期。2003年,芝加哥大学教授Robert Lucas在一次演讲中曾表示,几十年来预防经济萧条的核心问题已经得到解决。但几年后爆发了大萧条以来最严重的危机,也让这位教授名誉扫地。

但Lucas并没有完全说错。自上世纪80年代以来,商业周期的本质实际上已经改变。

当时,全球贸易和金融实现了自由化,决策者尝试通过削弱工会的地位来遏制通胀;之前,工会在提高工人薪酬以应对油价等其他成本上升方面掌握着很大的话语权。此外,随着公共部门不断扩大,央行也获得了更加独立的地位来应对经济低迷。

在当前这个时代,一旦发现问题的苗头,全球央行就会采取极端手段刺激经济并安抚市场。由于工会力量薄弱,且全球化的供应链使通胀受限,央行可以在没有后顾之忧的情况下采取这些措施。若经济增长滑坡,政府可以通过公共部门薪资支出的庞大规模以及失业和社会福利自动提供缓冲。

但较长时间的经济扩张也会鼓励人们承担更多债务,金融公司也有时间来规避监管。正如另一位经济学家Hyman Minsky所言:经济稳定孕育出不稳定。根据国际清算银行数据,1985年以来,商业周期变得更加温和,而金融周期变得更加剧烈。

当前金融周期似乎不会很快结束。私营部门的债务负担不算小,但还远未达到峰值。房价是一项关键的金融指标,与2008年的租金收益情况相比,现在的房价看上去要合理的多。

诚然,中国的结构性放缓是一个真正的危险因素,如果情况进一步恶化,势必会引发美国和欧洲经济小幅下滑。但如果商业周期真的被拉长了,扩张可能还会持续几年。这意味着投资者应该继续逢低买入股票,这在过去10年是一项成功的策略。

但这并不意味着未来不会再发生另一场金融灾难。每一次金融危机的发生方式都不同,而风险正在积聚。

一个例子是:投资者为了逃离公开市场的低回报,纷纷涌入杠杆贷款和直接贷款等私人资产。数据公司Preqin的数据显示,2018年私人市场融资额达到5万亿美元的纪录高位,是10年前的两倍。这些低流动性资产的风险并非集中在银行,而是集中在资产管理公司身上。

所以,投资者不要再纠结经济衰退是否迫在眉睫,而是应当为本世纪20年代中期的某个时间再度出现金融风暴而未雨绸缪。

来源:华尔街日报 , 译者:Coral Zhong

最新评论