从债牛股熊到股债“双杀”,再到近期重回股债“跷跷板”,大类资产轮动悄然生变。

机构分析称,8月中旬以来人民币企稳反弹,汇率波动对大类资产的影响趋弱,股债轮动的根本仍在于经济基本面。目前来看,宽货币向宽信用的传导效果仍待观察,经济和通胀走向不甚明朗,在市场风险偏好修复过程中,“双杀”后的股债博弈空间值得关注。

股债轮动变换

今年以来,股债两大市场表现出显著的资产轮动。

从整体表现看,“债牛股熊”现象突出,中债10年期国债收益率从1月中旬的3.98%下行至7月中旬的3.44%,下行幅度高达54BP;上证综指则从1月底的3587点下跌至8月下旬的2653点,最大跌幅超过26%。

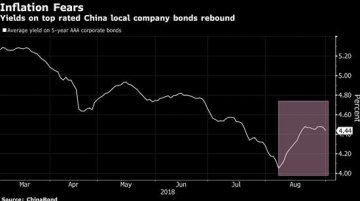

今年股债市场实则经历了从股跌债涨,到股债“双杀”,再到股债“跷跷板”的轮动。8月中上旬,债券市场明显回调,中债10年期国债收益率上行约19BP,回到3.65%关口;A股市场则继续探底,从2900点再度逼近2650点附近,加速下跌逾7%。

再看8月下旬至今,在债券市场反弹的同时,A股市场则陷入震荡行情,盘中股涨债跌、股跌债涨的“跷跷板”现象一再出现。比如8月28日至31日,债市连涨四日,中债10年期国债收益率从3.63%下行5BP至3.58%;A股则连跌四日,上证综指从2782点下跌至2725点。再比如9月3日、4日午后,上证综指均出现明显拉升,债市则快速调整,4日上证综指大涨1.1%,中债10年期国债收益率则上行1.5BP。

总体而言,年初至今,债券市场走出了一轮超预期的牛市行情,曾被市场看好的A股市场却一路走软,维持下跌态势,但8月以来,市场从股债“双杀”重新回到“跷跷板”格局,显示市场风险偏好正在发生变化。

基本面是关键

股债市场间的联动性一直是业内备受关注和争议的话题。从历史经验来看,股市和债市的确多次出现“跷跷板”现象,即股市大涨阶段,市场风险偏好上升,债市出现明显调整;股市大跌阶段,市场避险情绪升温,债市常常出现拉升行情。

究其原因,股债轮动其根本在于经济的基本面,而根据经济基本面衍生出来的以财政政策、货币政策为核心的政策以及监管框架是股债轮动的重要影响因素。

“从宏观层面讲,当一国经济出现明显衰退时,企业营业利润下滑明显,对股市造成一定拖累,资金会转而流入债市,带动债市走强;当一国经济从衰退走向复苏时,企业利润上升,此时股票估值一般偏低,投资者看好企业盈利能力,带动资金回流,股市会走强,债市相应走弱;当经济处于过热或滞胀阶段,股、债之间的联动性较弱,有时甚至会呈现同向变动。”中金公司表示。

从今年的具体情况来看,2018年GDP和CPI同比增速平缓,略有下降的趋势,经济有下行压力也有韧性。据国家统计局数据,今年上半年,中国GDP同比增6.8%,略高于预期值6.7%,与去年同期持平;其中二季度GDP同比增6.7%,是中国经济连续12个季度保持在6.7%-6.9%的区间。此外,2018年7月份,我国CPI同比上涨2.1%,PPI同比上涨4.6%。

中信证券明明指出,在这样的基本面前提条件之下,股指下跌债券收益率上涨才是顺应基本的股债轮动规律的。但是2018年前期股跌债涨,是受到全球贸易形势导致避险情绪升温影响;后期股债双杀则是受到了汇率贬值的影响,导致了不同于基本股债轮动规律的股债变动组合的出现。

7月底至8月中旬,土耳其金融动荡下避险情绪急剧升温,美元指数快速突破96关口,人民币汇率相应承压下行,在、离岸人民币兑美元汇率双双跌破6.90关口,市场由此出现“股债汇三杀”的局面,这与4月中旬的情况如出一辙。

市场人士指出,新兴市场不断上演“股债汇三杀”,对国内金融市场同样造成了冲击,但随着人民币汇率企稳反弹,8月下旬以来股债重回“跷跷板”格局,显示市场情绪已重回平稳。

值得一提的是,8月中上旬股债“双杀”,也反映了市场对滞胀的担忧升温。但随后多家机构分析称,滞胀的风险可能不像市场预期那样悲观,尽管通胀中枢可能有所抬升,但年内压力相对可控,通胀较难对货币环境产生显著影响。

恰如国泰君安覃汉所言,“如果滞胀不足为虑,股债双杀就不太可能持续。”近期股债重回跷跷板格局,似乎也部分佐证了这一判断。

股强债弱可能性高

站在当下,经济基本面仍是决定大类资产轮动的主要力量。尽管对于股强债弱还是股弱债强,当前市场存在一定分歧,但机构认为,经历前期股债“双杀”后,随着市场风险偏好逐渐修复,股债均存在博弈的空间,当然,若宽信用效果逐渐显现,经济基本面得以改善,股市的机会可能更大一些。

天风证券孙彬彬指出,经历了一段时间“股熊债牛”之后,从票息价值静态考虑,风险资产的性价比显现;但动态而言,仍需一方面观察基本面与盈利的走势,另一方面要考虑基于外围因素的风险偏好变化。

“动态来看,基本面难言乐观,利率角度无需简单看空,且风险偏好的修复至少是一个可以博弈的空间。从这一角度出发,股和债的博弈空间都值得关注。”孙彬彬表示。

短期来看,中信证券固收团队对债市仍相对看好。明明指出,经济现在回归基本面,但是通胀和复苏仍然不甚明朗。股市还在磨底,利率仍然在顶部震荡,反转的信号还不明确。“从先后顺序来看,债市目前的利好是更明确的,因为流动性充裕,而且地方债吸引力更强,10年期国债利率的区间还是3.4%-3.6%。而股市的传导链条更长,内需和企业盈利的复苏还需要等待。”

国泰君安覃汉则坚持“股强债弱”的判断。覃汉认为,随着宽信用、稳增长政策频繁落地,短期利率环境、汇率、通胀预期和信用风险溢价的定价都在发生变化。退一步讲,即使短期经济和融资数据仍未见明显起色,但是市场大概率预期会有更积极的政策加码。因此,现阶段投资者做多债券的信心明显弱于之前,拉长久期敞口的性价比大幅降低,大类资产的风口已经不在债市,正在向权益资产切换。

总的来看,市场人士认为,随着外围因素约束减弱,经济金融数据落地将逐步消化市场对于通胀预期和宽信用政策的预期,如若稳增长效果渐显,市场风险偏好回升,A股磨底后反弹的空间可期,债市则需要警惕超预期复苏撼动牛市逻辑,就短期而言,在形势不明朗的情况下,股债很可能在跷跷板的两端“此起彼伏”,投资者需谨慎把握结构性机会。

机构分析称,8月中旬以来人民币企稳反弹,汇率波动对大类资产的影响趋弱,股债轮动的根本仍在于经济基本面。目前来看,宽货币向宽信用的传导效果仍待观察,经济和通胀走向不甚明朗,在市场风险偏好修复过程中,“双杀”后的股债博弈空间值得关注。

股债轮动变换

今年以来,股债两大市场表现出显著的资产轮动。

从整体表现看,“债牛股熊”现象突出,中债10年期国债收益率从1月中旬的3.98%下行至7月中旬的3.44%,下行幅度高达54BP;上证综指则从1月底的3587点下跌至8月下旬的2653点,最大跌幅超过26%。

今年股债市场实则经历了从股跌债涨,到股债“双杀”,再到股债“跷跷板”的轮动。8月中上旬,债券市场明显回调,中债10年期国债收益率上行约19BP,回到3.65%关口;A股市场则继续探底,从2900点再度逼近2650点附近,加速下跌逾7%。

再看8月下旬至今,在债券市场反弹的同时,A股市场则陷入震荡行情,盘中股涨债跌、股跌债涨的“跷跷板”现象一再出现。比如8月28日至31日,债市连涨四日,中债10年期国债收益率从3.63%下行5BP至3.58%;A股则连跌四日,上证综指从2782点下跌至2725点。再比如9月3日、4日午后,上证综指均出现明显拉升,债市则快速调整,4日上证综指大涨1.1%,中债10年期国债收益率则上行1.5BP。

总体而言,年初至今,债券市场走出了一轮超预期的牛市行情,曾被市场看好的A股市场却一路走软,维持下跌态势,但8月以来,市场从股债“双杀”重新回到“跷跷板”格局,显示市场风险偏好正在发生变化。

基本面是关键

股债市场间的联动性一直是业内备受关注和争议的话题。从历史经验来看,股市和债市的确多次出现“跷跷板”现象,即股市大涨阶段,市场风险偏好上升,债市出现明显调整;股市大跌阶段,市场避险情绪升温,债市常常出现拉升行情。

究其原因,股债轮动其根本在于经济的基本面,而根据经济基本面衍生出来的以财政政策、货币政策为核心的政策以及监管框架是股债轮动的重要影响因素。

“从宏观层面讲,当一国经济出现明显衰退时,企业营业利润下滑明显,对股市造成一定拖累,资金会转而流入债市,带动债市走强;当一国经济从衰退走向复苏时,企业利润上升,此时股票估值一般偏低,投资者看好企业盈利能力,带动资金回流,股市会走强,债市相应走弱;当经济处于过热或滞胀阶段,股、债之间的联动性较弱,有时甚至会呈现同向变动。”中金公司表示。

从今年的具体情况来看,2018年GDP和CPI同比增速平缓,略有下降的趋势,经济有下行压力也有韧性。据国家统计局数据,今年上半年,中国GDP同比增6.8%,略高于预期值6.7%,与去年同期持平;其中二季度GDP同比增6.7%,是中国经济连续12个季度保持在6.7%-6.9%的区间。此外,2018年7月份,我国CPI同比上涨2.1%,PPI同比上涨4.6%。

中信证券明明指出,在这样的基本面前提条件之下,股指下跌债券收益率上涨才是顺应基本的股债轮动规律的。但是2018年前期股跌债涨,是受到全球贸易形势导致避险情绪升温影响;后期股债双杀则是受到了汇率贬值的影响,导致了不同于基本股债轮动规律的股债变动组合的出现。

7月底至8月中旬,土耳其金融动荡下避险情绪急剧升温,美元指数快速突破96关口,人民币汇率相应承压下行,在、离岸人民币兑美元汇率双双跌破6.90关口,市场由此出现“股债汇三杀”的局面,这与4月中旬的情况如出一辙。

市场人士指出,新兴市场不断上演“股债汇三杀”,对国内金融市场同样造成了冲击,但随着人民币汇率企稳反弹,8月下旬以来股债重回“跷跷板”格局,显示市场情绪已重回平稳。

值得一提的是,8月中上旬股债“双杀”,也反映了市场对滞胀的担忧升温。但随后多家机构分析称,滞胀的风险可能不像市场预期那样悲观,尽管通胀中枢可能有所抬升,但年内压力相对可控,通胀较难对货币环境产生显著影响。

恰如国泰君安覃汉所言,“如果滞胀不足为虑,股债双杀就不太可能持续。”近期股债重回跷跷板格局,似乎也部分佐证了这一判断。

股强债弱可能性高

站在当下,经济基本面仍是决定大类资产轮动的主要力量。尽管对于股强债弱还是股弱债强,当前市场存在一定分歧,但机构认为,经历前期股债“双杀”后,随着市场风险偏好逐渐修复,股债均存在博弈的空间,当然,若宽信用效果逐渐显现,经济基本面得以改善,股市的机会可能更大一些。

天风证券孙彬彬指出,经历了一段时间“股熊债牛”之后,从票息价值静态考虑,风险资产的性价比显现;但动态而言,仍需一方面观察基本面与盈利的走势,另一方面要考虑基于外围因素的风险偏好变化。

“动态来看,基本面难言乐观,利率角度无需简单看空,且风险偏好的修复至少是一个可以博弈的空间。从这一角度出发,股和债的博弈空间都值得关注。”孙彬彬表示。

短期来看,中信证券固收团队对债市仍相对看好。明明指出,经济现在回归基本面,但是通胀和复苏仍然不甚明朗。股市还在磨底,利率仍然在顶部震荡,反转的信号还不明确。“从先后顺序来看,债市目前的利好是更明确的,因为流动性充裕,而且地方债吸引力更强,10年期国债利率的区间还是3.4%-3.6%。而股市的传导链条更长,内需和企业盈利的复苏还需要等待。”

国泰君安覃汉则坚持“股强债弱”的判断。覃汉认为,随着宽信用、稳增长政策频繁落地,短期利率环境、汇率、通胀预期和信用风险溢价的定价都在发生变化。退一步讲,即使短期经济和融资数据仍未见明显起色,但是市场大概率预期会有更积极的政策加码。因此,现阶段投资者做多债券的信心明显弱于之前,拉长久期敞口的性价比大幅降低,大类资产的风口已经不在债市,正在向权益资产切换。

总的来看,市场人士认为,随着外围因素约束减弱,经济金融数据落地将逐步消化市场对于通胀预期和宽信用政策的预期,如若稳增长效果渐显,市场风险偏好回升,A股磨底后反弹的空间可期,债市则需要警惕超预期复苏撼动牛市逻辑,就短期而言,在形势不明朗的情况下,股债很可能在跷跷板的两端“此起彼伏”,投资者需谨慎把握结构性机会。

最新评论