新年首周港股通资金继续延续“南冷北热”的风格,根据万得数据显示,2019年首周3个交易日港股通北上资金为人民币13.71亿元,而南下资金为人民币负24亿元。资金持续回流A股市场,流出港股市场,也导致了恒生沪深港通AH股溢价指数在新年首周出现三连升。

市场分析人士表示,今年美国经济增速或大幅下滑,美股或因此出现调整,并会直接对港股造成拖累。而A股2018年跌幅近25%,很多板块投资价值明显,相信2019年A股中国权益资产的结构性机会增多,A股或将跑赢港股。

溢价指数三连升

2018年A股市场上证指数下跌24.59%;而港股市场恒生指数跌幅为13.61%,跌幅略小,然而港股通资金在2018年呈现出明显的“南冷北热”风格,尤其是在去年的下半年,资金积极建仓A股,并大举抛售港股市场权重蓝筹。

根据万得数据统计显示,截至2018年12月31日,借道“沪股通”、“深股通”北上的资金净流入量高达人民币2942.18亿元,而2017年和2016年分别为1997.38亿元和606.79亿元,呈明显的逐年递增态势。而南下资金方面,截至2018年底去年全年净流入资金人民币924.34亿元,2017年和2016年全年分别净流入人民币3080.65亿元和2114.26亿元,去年净流入资金量较2017年不到三分之一。

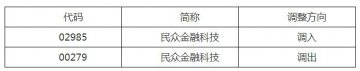

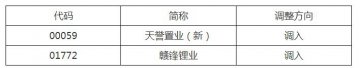

新年首周的三个交易日,港股通资金北向净流入人民币13.71亿元,其中沪股通流入6.98亿元,深股通流入6.72亿元;而港股通南向则净流出人民币24亿元,其中沪市港股通净流出13.74亿元,深市港股通净流出10.26亿元,其沪深两市港股通渠道均连续三日净流出。此外,北向资金集中流入的个股主要集中在前期跌幅较大的行业龙头个股和金融蓝筹,包括贵州茅台、大族激光、交通银行、伊利股份和农业银行等;而南向资金重点流出的个股也以金融蓝筹和医药通讯行业龙头为主,包括新华保险、中国平安、石药集团、中国财险和中芯通讯等。

由于资金对两地金融板块和权重蓝筹个股的投资情绪出现明显的相背,导致恒生沪深港通AH股溢价指数在开年首周的三个交易日内也出现了三连升。该指数中近七成的市值由金融板块个股占据,因此A股市场金融板块和行业龙头走势强于港股市场,会直接带到该指数的上行。分析人士表示,很多外资机构去年以来就开始积极建仓A股,借道“沪股通”、“深股通”北上的资金正在加速流入。机构投资者相信A股经过大幅的下调之后,很多板块已经出现了投资价值。

A股机会或多于港股

港股通资金的走向,一直被视为市场走势的风向标。去年以来持续的港股通资金“南冷北热”意味着机构资金相对看好内地A股市场,看淡港股市场走势。市场分析人士表示,预期美国经济在2019年将大概率出现增速放缓,继而导致美股受到拖累走弱。而港股市场与美股市场有很强的关联性,很难避免受到美股市场的拖累;而A股市场经过2018年接近25%的下调,估值已经相当低,很多板块投资机会凸显,因此认为未来一年A股市场盈利趋势或明显强于港股市场。

继高盛、摩根大通预测2019年美国经济增速大幅下滑后,摩根士丹利日前将2019年美国经济增速由今年的2.9%下调至2.3%,其中第四季度的增速则将从今年的3.1%下挫至1.7%。同时该行认为,2020年下半年,美国经济衰退的可能性将升至30%,美国经济增速放缓有可能成为未来股市的“黑天鹅”。

交银国际研究部主管兼首席策略师洪灏指出,目前市场对美股的前景过于乐观,但预计美股将出现调整,这将拖累包括港股等市场,并预期港股未来将跑输A股,他表示,牛市能否长期持续最重要的在于企业盈利增长能否维持。2018年美股有一半的企业盈利增长主要得益于减税,但2019年美国进一步减税空间有限。在美股有机会出现调整的情况下,相关度较高的港股亦会受到影响。同时,洪灏表示,从历史数据分析,当A股进入底部后,未来3年的回报均高于港股。

瑞银证券中国首席策略分析师高挺表示,在乐观情景基础上,预计MSCI中国和沪深300指数在2019年的盈利增速分别为10.3%和8.9%。在这个情景下,H股和A股市场的估值将回升。

兴业证券全球首席策略分析师张忆东表示,2019年A股机会不仅多于港股,更强于海外其他主流股市。因为A股受内地流动性改善的正面影响更大,且政策红利对于A股的投资者结构更有影响力;同时,制度改革将进一步提升中国资本市场的活力,科创板、注册制将提升科技创新的重要性;此外,债市和股市加速对外开放,低估值的优质资产将迎来长线外资介入。

市场分析人士表示,今年美国经济增速或大幅下滑,美股或因此出现调整,并会直接对港股造成拖累。而A股2018年跌幅近25%,很多板块投资价值明显,相信2019年A股中国权益资产的结构性机会增多,A股或将跑赢港股。

溢价指数三连升

2018年A股市场上证指数下跌24.59%;而港股市场恒生指数跌幅为13.61%,跌幅略小,然而港股通资金在2018年呈现出明显的“南冷北热”风格,尤其是在去年的下半年,资金积极建仓A股,并大举抛售港股市场权重蓝筹。

根据万得数据统计显示,截至2018年12月31日,借道“沪股通”、“深股通”北上的资金净流入量高达人民币2942.18亿元,而2017年和2016年分别为1997.38亿元和606.79亿元,呈明显的逐年递增态势。而南下资金方面,截至2018年底去年全年净流入资金人民币924.34亿元,2017年和2016年全年分别净流入人民币3080.65亿元和2114.26亿元,去年净流入资金量较2017年不到三分之一。

新年首周的三个交易日,港股通资金北向净流入人民币13.71亿元,其中沪股通流入6.98亿元,深股通流入6.72亿元;而港股通南向则净流出人民币24亿元,其中沪市港股通净流出13.74亿元,深市港股通净流出10.26亿元,其沪深两市港股通渠道均连续三日净流出。此外,北向资金集中流入的个股主要集中在前期跌幅较大的行业龙头个股和金融蓝筹,包括贵州茅台、大族激光、交通银行、伊利股份和农业银行等;而南向资金重点流出的个股也以金融蓝筹和医药通讯行业龙头为主,包括新华保险、中国平安、石药集团、中国财险和中芯通讯等。

由于资金对两地金融板块和权重蓝筹个股的投资情绪出现明显的相背,导致恒生沪深港通AH股溢价指数在开年首周的三个交易日内也出现了三连升。该指数中近七成的市值由金融板块个股占据,因此A股市场金融板块和行业龙头走势强于港股市场,会直接带到该指数的上行。分析人士表示,很多外资机构去年以来就开始积极建仓A股,借道“沪股通”、“深股通”北上的资金正在加速流入。机构投资者相信A股经过大幅的下调之后,很多板块已经出现了投资价值。

A股机会或多于港股

港股通资金的走向,一直被视为市场走势的风向标。去年以来持续的港股通资金“南冷北热”意味着机构资金相对看好内地A股市场,看淡港股市场走势。市场分析人士表示,预期美国经济在2019年将大概率出现增速放缓,继而导致美股受到拖累走弱。而港股市场与美股市场有很强的关联性,很难避免受到美股市场的拖累;而A股市场经过2018年接近25%的下调,估值已经相当低,很多板块投资机会凸显,因此认为未来一年A股市场盈利趋势或明显强于港股市场。

继高盛、摩根大通预测2019年美国经济增速大幅下滑后,摩根士丹利日前将2019年美国经济增速由今年的2.9%下调至2.3%,其中第四季度的增速则将从今年的3.1%下挫至1.7%。同时该行认为,2020年下半年,美国经济衰退的可能性将升至30%,美国经济增速放缓有可能成为未来股市的“黑天鹅”。

交银国际研究部主管兼首席策略师洪灏指出,目前市场对美股的前景过于乐观,但预计美股将出现调整,这将拖累包括港股等市场,并预期港股未来将跑输A股,他表示,牛市能否长期持续最重要的在于企业盈利增长能否维持。2018年美股有一半的企业盈利增长主要得益于减税,但2019年美国进一步减税空间有限。在美股有机会出现调整的情况下,相关度较高的港股亦会受到影响。同时,洪灏表示,从历史数据分析,当A股进入底部后,未来3年的回报均高于港股。

瑞银证券中国首席策略分析师高挺表示,在乐观情景基础上,预计MSCI中国和沪深300指数在2019年的盈利增速分别为10.3%和8.9%。在这个情景下,H股和A股市场的估值将回升。

兴业证券全球首席策略分析师张忆东表示,2019年A股机会不仅多于港股,更强于海外其他主流股市。因为A股受内地流动性改善的正面影响更大,且政策红利对于A股的投资者结构更有影响力;同时,制度改革将进一步提升中国资本市场的活力,科创板、注册制将提升科技创新的重要性;此外,债市和股市加速对外开放,低估值的优质资产将迎来长线外资介入。

最新评论