作为市场先行指标的券商板块,18日Wind券商指数大涨5.84%,带动指数向上冲关,在时隔322天之后,沪深两市成交额终于再次突破5000亿元大关。

昨日两市成交额创出新高,达到5477.05亿元。这是自2018年4月2日之后,两市成交额首次突破5000亿元,时隔322天。放量普涨和券商板块异军突起让投资感受到牛市气息。数据显示,开年以来,中国银河、兴业证券、海通证券等涨幅超过30%,大幅跑赢指数。

券商股开年以来涨幅

券商异动 行情风向标

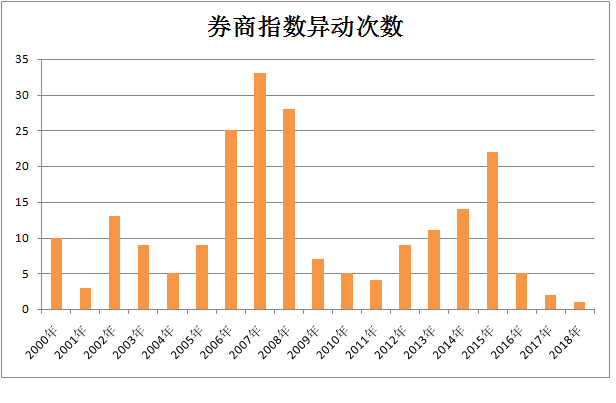

数据显示,如果把券商指数单日涨幅超过5%的情形看成是异动,2000年以来,券商指数单日异动出现过200余次,今年以来是第二次,上一次是1月4日,也是本次大盘开始触底反弹之日。券商指数异动最频繁的年份集中在2007年,然后依次是2008年和2006年,2015年和2014年,是典型的的行情风向标。

2018年券商指数的异动次数只有一次,为19年来频率最低的一次,经历4年的连续下跌后,年初以来大涨超过20%或意味着板块否极泰来。

牛市 券商股从未缺席

随着指数的持续上涨,不少机构已经明确空翻多,中信建投策略团队发布了名为《牛市的起点》的研报,明确指出当期位置就是A股牛市的起点。更有分析师建议“卖房炒股”。

年初以来,上证指数涨幅10.44%,截至2月18日,仍有近2000只个股跑输大盘,如果以创业板指为参照,跑输的个股更为明显,难怪有不少投资者惊呼踏空,面对指数的持续逼空,有没有一个舒服轻松的上车方式,让普通投资者最大程度享受潜在牛市或大行情的收益呢?

券商指数”大年“涨幅

证券时报网梳理了历次券商行情大年发现,牛市和大反弹行情,券商股从不缺席。比如,2006年和2007年,券商股涨幅分别达到384%和243%,2009年的大反弹中涨幅达到96%,2014年的大牛市涨幅高达161%,甚至在2000年、2003年和2012年,券商指数涨幅也分别达到55%、39%和37%。如果考虑到利用行情波动抄底逃顶,券商指数回报将更为丰厚。

中信建投认为,近期,监管层多举措引导增量资金入市,提升股市活跃性,奠定牛市的重要前提之一。 牛市初期正是券商的风险收益最佳时期,建议长短线投资者均积极布局。

多因素或成上涨催化剂

科创板的落地 政策利好

中信建投认为,龙头券商是政策红利的主要受益者。证券业有望在拓展科创企业融资渠道、支持传统产业资源整合、协助外资入华和中资出海等方面拓宽业务边界,从而边际改善ROE水平,稳步抬升长期价值。在扶优限劣的监管思路下,综合实力突出的龙头券商是政策红利的主要受益者,行业集中度将持续提升。

科创板的落地带来投行业务盛宴。科创板将成为中国资本市场改革的“试验田”通过试点一批有市场共识但囿于存量约束无法突破的基础性制度,来探索解决存量问题的方案。根据已发布规则,①科创板试行保荐人“跟投”制度,鼓励保荐机构依法设立的相关子公司以自有资金参与发行战略配售,唯有风险定价能力强、资本金实力雄厚的可胜任;②科创板要求主承销商在路演推介期和后续督导期持续出具上市企业的投资价值报告,投研实力强大的龙头券商占优。

此外,近期证监会下发的《关于新设公募基金管理人证券交易 模式转换有关事项的通知》,也将推动集中度的提升。新规要求公募基金新基金产品应当采用券商结算模式,原托管银行仅保留托管人资格而丧失结算人资格,而托管业务很可能会转移至券商主经纪商业务矩阵下,为券商带来增量佣金收益。同时,新规豁免了“一家基金管理公司通过一家证券公司的交易席位买卖证券的年交易佣金,不得超过其当年所有基金买卖证券交易佣金的30%”的限定,公募基金或加大与代销能力强的龙头券商的合作。

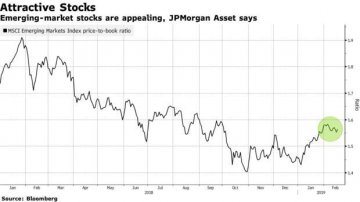

低估值

券商当前市净率1.39倍,对长线投资而言仍有配置价值。

业绩拐点

截至2月14日共37家券商披露2019年1月营收数据,合计实现营业收入193.12亿元,净利润68.08亿元。其中33家可比券商合计实现营收179.27亿元,环比减少35.8%,同比减少0.2%;合计实现净利润64.84亿元,环比下降1.9%,同比下降4.6%。券商业绩有望在二季度之后迎来拐点。

原标题:牛市若至,如何找到舒服的上车姿势?大数据显示这一板块从未缺席

最新评论